リタイアに向けて、40代・50代での新規不動産投資を考える

リタイアに向けて、投資用にもう一軒購入を考えています。

今のお家を紹介してくれたヤマちゃんに物件探しを依頼していて、本日視察に行ってきました。果たして、その結果は…。

リタイア後の収入を考える

私が考えている収入源は貯蓄以外に4つ。一つ目はもちろん「公的年金」。そして「個人年金」と「投資信託/株の配当」。最後が「不動産収入」です。現在も私とOTTOさんの独身時代に買ったマンションを賃貸に出しています。

さらに新規物件の購入を考えたのは、OTTOさんの考えもあってのこと。

私的には「これ以上、老後の投資は必要ないかな〜」と思うのですが、資産を増やすには、いかに “お金に働いてもらうか” でもありますよね。なので、投資用物件の購入については、無理の無い範囲で購入することを考えています。

投資用物件に求めていた条件とは

賃貸に出すにあたっては、女性の方に使っていただける物件を探していました。もちろん個人の性格によるものの、女性の方がキレイに使っていただける傾向があるので、そのことを前提にヤマちゃんへお願いしていたのは、以下の条件です。

①23区内

②値崩れしにくい立地

③最寄駅から10分以内

④2階以上・オートロック

⑤築20年以内(購入10年後に売却想定のため)

⑥外観・内装共に管理が行き届いていること

投資用物件で得る利益をどう見積もるのか

投資マンションを購入するにあたって、一般的に基準とするのは「利回り」です。でも、私とOTTOさんは「利回り」を参考にするものの、10年後に売却した場合の損益で考えたいと思っています。

※あくまで素人が考えたシミレーションなので間違いがあるかもですので、ご注意ください。

(2020/12/14:ローン金利を修正、修繕積立・管理が抜けていました…)

例)1,000万円のワンルームマンション購入した場合

<シミュレーション想定>

・購入価格:1000万円(頭金 100万円、900万円を借り入れ)

・修繕・積立金:2万円

・ワンルームの家賃+管理費:6万円/月

・賃貸に伴う管理依託費:0.5万円/月

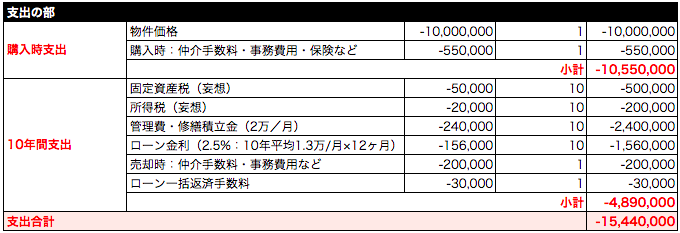

<①支出の合計:1,544万円>

「購入時の支出」と「10年間の支出」を合計すると1,544万円に。諸経費含めるとなかなかですね。修繕積立・管理費、ローンの金利がイタイ…。

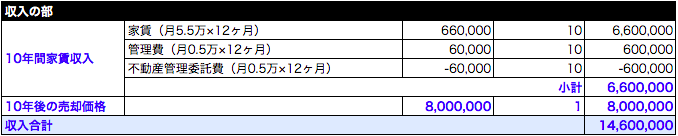

<②収入の合計:1,460万円>

10年後の売却価格をネガティブに考え、購入時より-200万円下落すると想定。「10年間の家賃収入」と「10年後の売却価格」を合計すると収入と考えられるのは、1,460万円となりました。

<損益(②-①):-84万円>

結果的には、「収入② – 支出①」は-84万円とマイナスに。

10年後200万も下がるような物件は購入対象ではないものの、100万程度の下落であったとしても、十数万円プラスになる程度。

空室になった場合や、賃貸に出している途中で、給湯器やエアコンなどの設備の交換・リフォームも必要になる場合を考えると、トータルでマイナスになる可能性が限りなく高い。この金額だと不動産投資よりも他の運用を考えた方が良さそうです…。

なので、不動産で確実に利益を得る為には、売却時に損益がプラス300万円ほど見込めないとメリットは無いという結論で、OTTOさんと認識合わせしました。

これからの不動産投資について

物件を探してくれたヤマちゃんには申し訳ないのですが、上記の方法でシミュレーションすると、この物件は購入できないな〜です。

その後、不動産投資について考えましたが、結論としてこれ以上はリスクもあるのでやめることにしました。ランニングコストも含めて考えると、これから不動産投資してもメリットよりもリスクの方が大きそうなので。不動産投資を考える場合、ローンを組むことを前提にするのであれば、若い時から始める必要があるのかな〜と思っています。